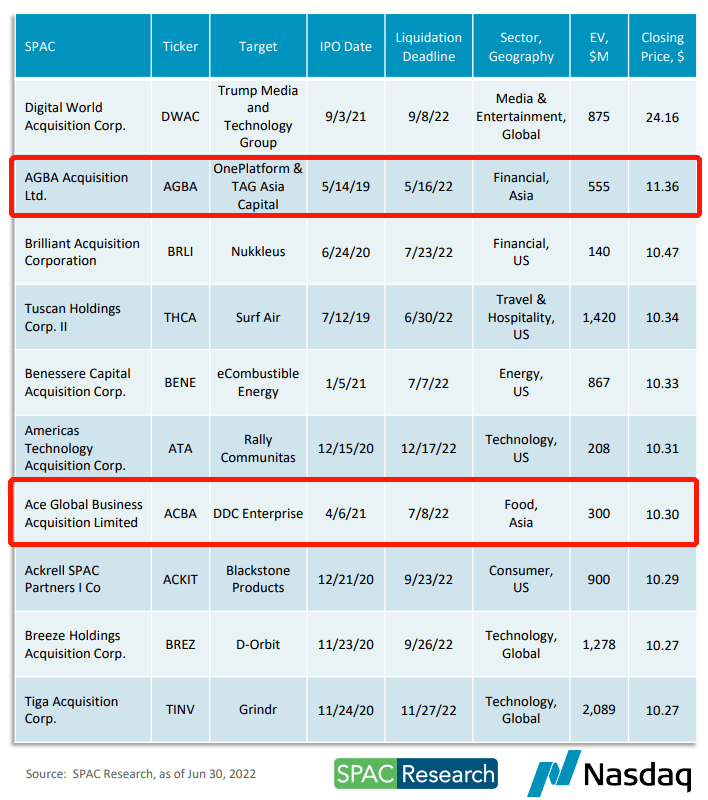

喜讯:AGBA和ACBA股价表现获纳斯达克上半年前十(现存SPAC)

2022-07-25 10:30:36

2022已经过半,美联商汇(亚洲)资本集团一直专注美国香港SPAC动态,与您分享。现在,让我们一起回顾一下美股SPAC整体情况,包括上市表现、合并表现等方面。我们也欣喜地看到,截至目前,AGBA和ACBA两家SPAC的价值表现名列美股现存SPAC前十(第2名、第7名)。

在低迷之下,依然有SPAC表现亮眼,最近,Gores Guggenheim(NASDAQ:PSNY)于6月底完成了与吉利旗下的高端电动汽车品牌极星Polestar的交易,赎回了约20.3%的公开SPAC股票。这是迄今为止2022年的最佳成绩。表明尽管市场条件充满挑战,但良好的收盘仍然是可能的。

在现存SPAC方面,也有很多企业价值稳定高于IPO价格,大多已宣布合并目标,合并目标多集中于金融、科技、能源、消费娱乐等领域。目前,特朗普概念股Digital World Acquisition Corp.、AGBA Acquisition Ltd.、Brilliant Acquisition Corp. 的企业价值(股价)表现位居前三,分别宣布将与传媒科技、金融科技、外汇经济领域标的合并,为24.16、11.36、10.47美元。除了首位的特朗普概念股,其他的股价表现均略高于10美元。

简要了解股价表现前十的SPAC:第一名的特朗普概念股暂不赘述,具有热点和政治助推,属于特例。位居第二的AGBA(Nasdaq:AGBA)2021年第四季度宣布与金融科技公司TAG公司签订合并协议,签署协议时合并目标企业估值约43亿港元(5.5亿美元)。

2022年初,Brilliant Acquisition(Nasdaq:BRLI)与外汇经济公司Nukkleus签订合并协议,此交易中,该公司的估值约1.4亿美元。Tuscan Corporate II宣布与美国加利福尼亚会员制私人飞机运营商Surf Air Mobility宣布合并,合并后的公司估值14.2亿美元。其同系列SPAC Tuscan与电池制造商Microvast Inc. 合并,于近期完成交割,通过此次合并上市,Microvast募集了约8.22亿美元的现金,其中包括Tuscan信托持有的约2.82亿美元现金。ACE Global(Nasdaq:ACBA)在2021年4月敲钟,同年8月底签订合并协议。

SPAC Breeze Holdings Acquisition Corp.发起于2020年7月16日,于2020年11月24日完成首次公开募股,发行单位1000万,筹集资金1亿美元,年初与意大利航天物流服务公司D-Orbit签订合并协议,合并后企业价值估计约为12.8亿美元,股票代码为DOBT。

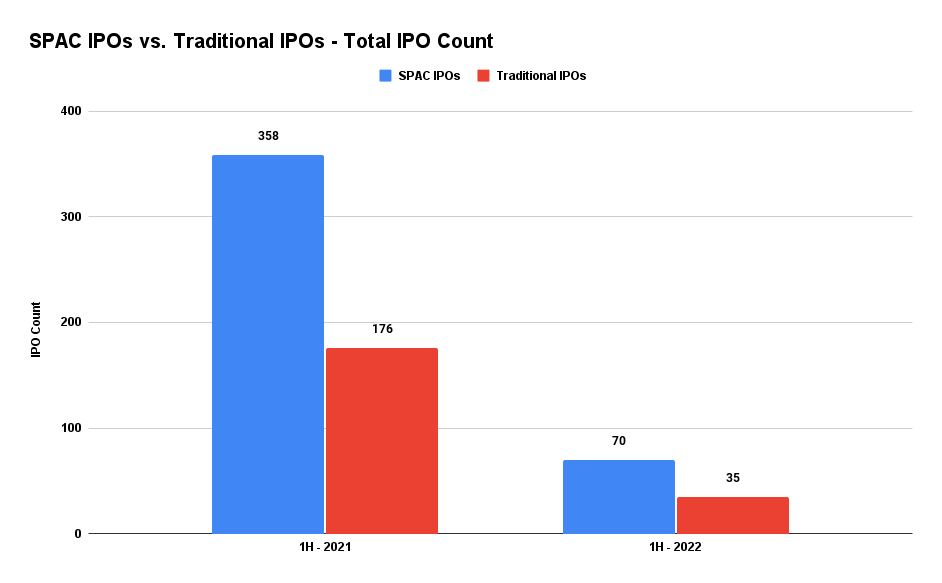

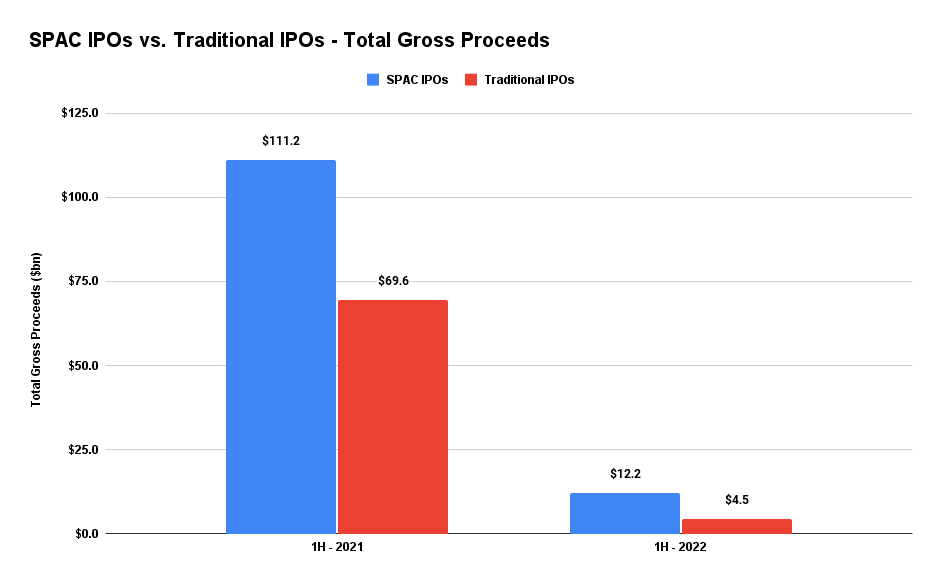

受宏观环境影响,2022年上半年美股IPO的产出急剧下降,这与股权资本市场的整体下滑有关。根据SPACinsider数据显示,2021年上半年总共有358个SPAC定价,而2022年只有70个。此外,2021年上半年在短短六个月内筹集了惊人的1110亿美元,而2022年迄今仅筹集了120亿美元。

但与传统IPO相比,自2021年起,新增SPAC数量和规模依旧有明显优势。

图:同比SPAC(蓝)与传统IPO(红)上市数量

图:同比SPAC(蓝)与传统IPO(红)募资规模

数据来源:SPACInsider和IPOInsider

整个第一季度的大多数SPAC IPO来自1月和2月(分别为24和20),然后在3月份下降到10个IPO。原因主要是SEC在3月提出了新的监管披露规则,具体条款还没有出台,使得SPAC上市放缓,4月开始新增SPAC数量更趋保守。4、5、6月新增分别在6-7家。行业专家预测,在接下来的一段时间,情况可能还会延续,表现为赎回率高,IPO数量显着减少,公告环境乏善可陈,待SEC相应的监管披露要求明确后可能会有一波反弹,同时也与宏观环境发展密切关联。

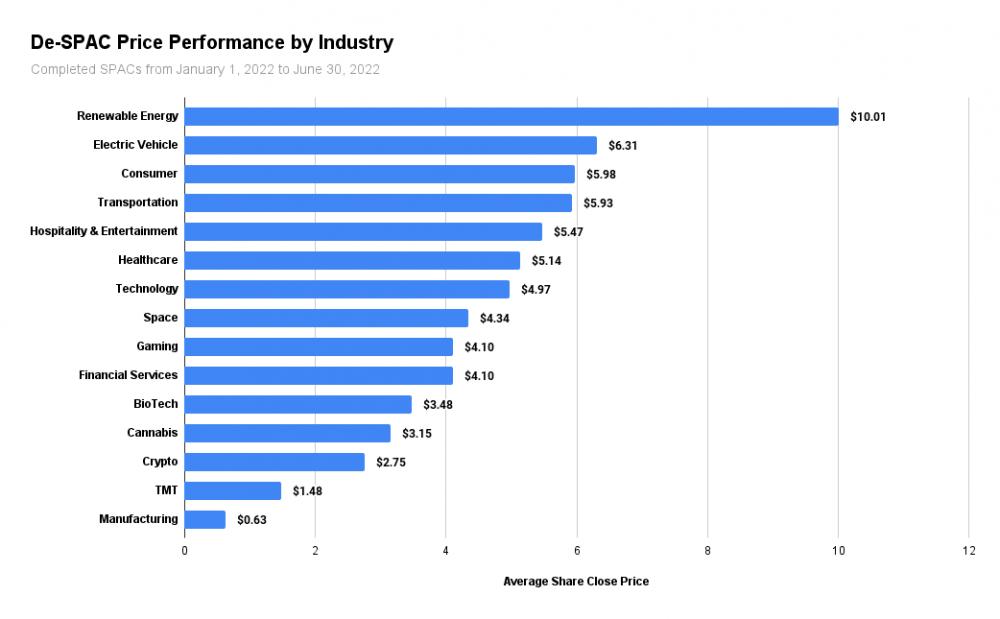

从已合并的项目(De-SPAC)来看,行业表现也有很大的差别,可再生能源仍然是今年上半年表现最佳的行业。新能源汽车和新消费表现排名二三。

图:De-SPAC的行业价格表现(点击查看大图)

对于自2022年1月1日起H1 的De-SPAC已经完成了50笔交易,企业价值与数量分布如下,可以看出2亿-5亿美元的规模占64%。

· >5亿美元 = 4

· 2亿至5亿美元 = 32

· 1亿至2亿美元 = 12

· <1亿美元 = 2

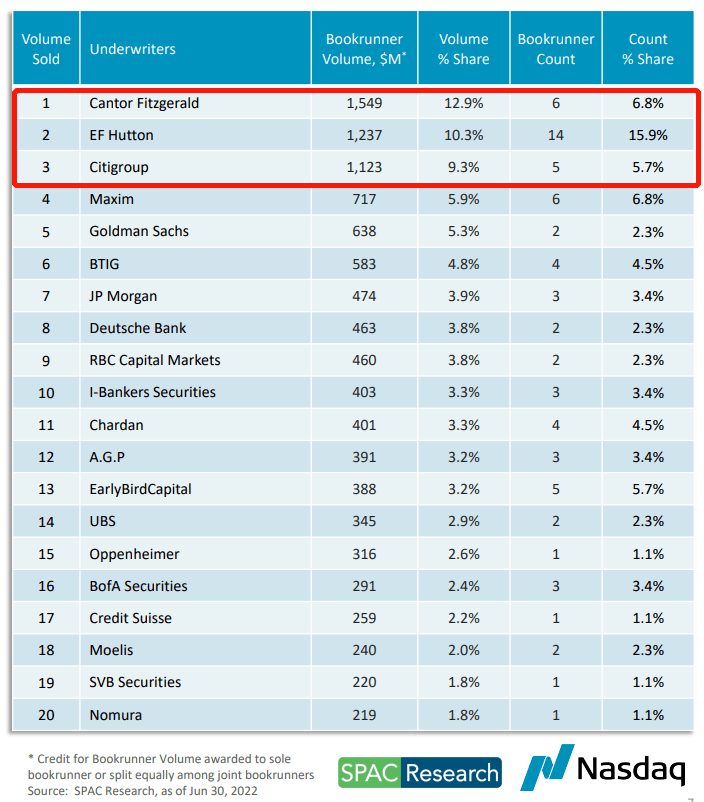

在承销商方面,份额表现Cantor Fitzgerald、EF Hutton、花旗名列前三,Maxim、Jp Morgan、Chardan等亦名列前茅,数量上同比缩减也是不争的现实。

图:2022上半年,SPAC承销商前20

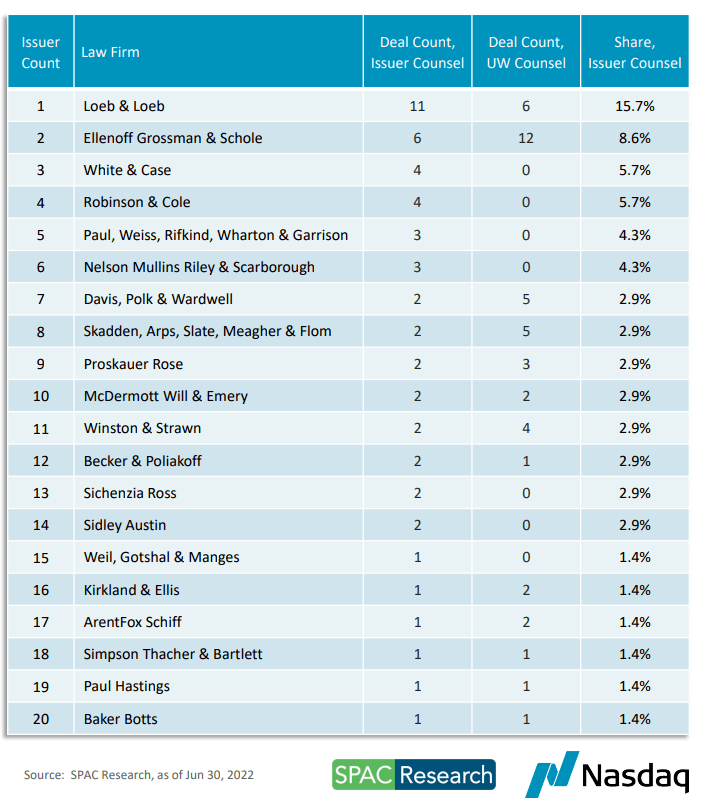

承接律所中,Loeb&Loeb一骑绝尘,占比15.7%,Ellenoff Grossman&Schole、White&Case和Robinson&Cole 分别占比8.6%、5.7%和5.7%。

图:2022上半年,SPAC律所前20

综合可见,成功发起一支SPAC直到完成De-SPAC,过程中需要发起团队,投资者、第三方机构一起努力。尤其在政策、宏观条件不断变化的今天,成熟的经验显得尤为重要。

表现良好的SPAC合并企业较多为高成长性、科技新消费导向企业。行业预计,SPAC相关的SEC新规要到第四季度可能才能出台,在此之前,整体情况暂时可能没有新的改变。通货膨胀最终将缓和,或市场将适应当前利率后,SPAC或有望适应SEC的新变化,有更多机会与需要融资的上升企业合并。严酷的市场环境,更体现了有经验团队的重要性,有经验的发起团队有机会完成一连串的系列合并,收获更多成功项目。

本文主要解析内容来自网络公开数据及新闻内容,供参考,如需引援原文,请注明出处。感谢您对美联商汇的关注与支持。